Чтобы свести к минимуму риски на ипотечном рынке, Центробанк намерен ужесточить регулирование этой проблемной для государства и населения сферы. В частности, чтобы приструнить застройщиков, заманивающих клиентов ипотекой по околонулевым ставкам, ведомство Эльвиры Набиуллиной может утвердить некую унифицированную схему выдачи жилищных кредитов.

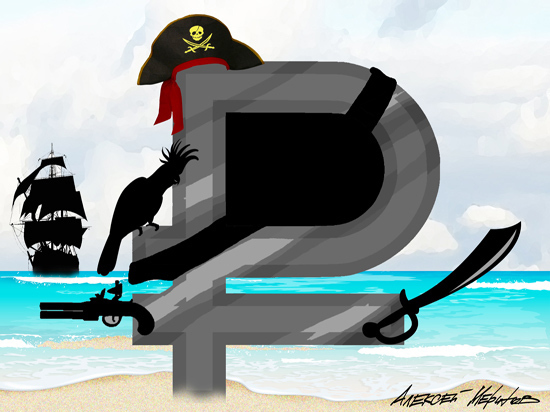

Фото: Алексей Меринов

Как заметила Набиуллина на недавней встрече с представителями банковского сообщества, стандарты ипотеки ухудшились из-за распространения рискованных совместных практик девелоперов и банков. У этих практик масса «побочек», например, они ведут к увеличению разрыва между ценами на первичном и вторичном рынках жилья. Кроме того, по данным ЦБ, в четвертом квартале 2022 года доля кредитов с низким первоначальным взносом выросла до 53%. Около 44% займов банки выдают людям, тратящим на обслуживание долга 80% дохода. В январе количество ипотечных ссуд, по которым россияне допустили просрочку свыше 90 дней, увеличилось почти на 10%, до максимального уровня с мая 2021 года – 30,4 тысячи, подсчитали в «Скоринг бюро». По мнению ряда экспертов, на рынке жилищного кредитования надувается финансовый «пузырь». В-общем, у регулятора есть основания для беспокойства.

Бум ипотеки с так называемой субсидией от застройщика пришелся на прошлое лето: банки активно выдавали кредиты по экстремально низким ставкам – вплоть до 0,01%, тогда как по льготной госпрограмме она составляет 7%. Подвох здесь в том, что, как сказано в исследовании ЦБ, такой процент достигается «за счет завышения стоимости квартиры для покупателя на 20-30% и выплаты девелоперу этой разницы в составе комиссии для компенсации его выпадающих доходов». И если вдруг человек начнет испытывать трудности с обслуживанием кредита и решит продать жилье, находящееся в залоге у банка, то «реализовать недвижимость по той цене, которая обозначена в залоге, он не сможет», заметил председатель Комитета Госдумы по финансовому рынку Анатолий Аксаков. В этом случае, добавил депутат, заемщику придется продать недвижимость гораздо дешевле, что, в свою очередь, усложнит ему задачу по выплате кредита.

«На законодательном уровне вполне реально создать условия, при которых число мошеннических схем или манипулирования стоимостью кредита в ущерб заемщику будет сведено к минимуму, — считает руководитель аналитического департамента AMarkets Артем Деев. — Именно поэтому ЦБ намерен ввести соответствующую практику. Одновременно это позволит предотвратить возникновение «пузыря» на жилищном рынке. Пока общее число просрочек по ипотеке невелико, в отличие от ситуации с потребительскими кредитами без обеспечения. Проблема в том, что девелоперы, опасаясь падения спроса (а это уже происходит), стараются максимально быстро реализовать построенные квадратные метры и используют не совсем прозрачные методы».

В целом, на взгляд Деева, ужесточение условий получения жилищных займов приведет к сокращению объемов кредитования. Особенно в сочетании со стагнацией потребительского спроса и сокращением доходов населения из-за кризиса.

«Полностью устранить риски как для кредитора, так и для заемщика законодательно невозможно, поскольку нельзя предвидеть все нюансы, — рассуждает старший управляющий партнер юридической компании PG Partners Полина Гусятникова. — Ипотечные кредиты самые высокорисковые, ведь речь идет о крупной сумме на продолжительный период времени. Если в пределах полугода-года основные угрозы просчитать относительно легко, то на дистанции 20-30 лет – увы, никак. Частично их снизить позволяет страхование, поэтому банки активно стимулируют заемщиков оформлять страховые продукты, связанные с долгосрочными ссудами».

ЦБ явно обеспокоен продолжающимся перегревом ипотечного рынка и той ролью, которую сыграли околонулевые ставки, разогнавшие цены на 30%. По сути, такие ставки являются чистым маркетинговым ходом: они не обеспечивают заемщику реальной экономии, если посчитать всю сумму кредита. Вместе с тем, отмечает Гусятникова, такие предложения могут привлечь низкими ежемесячными платежами. В конечном итоге человек переплачивает за жилье. Стандартизация в области ипотечного кредитования, на которой настаивает ЦБ, сделает рынок более понятным и прозрачным, прежде всего, для заемщиков.

Истoчник: Mk.ru

Комментарии закрыты.